Alta incertidumbre internacional y mucho ruido macroeconómico Infobae

No hay un solo analista en Wall Street hablando de los fundamentos de las empresas, de cómo algunas de ellas continúan creciendo, mejorando su estructura de costos y volviéndose más eficientes. En la mayoría de los casos, las reducciones en la calificación a compañías tienen que ver con la situación macroeconómica asumiendo que el círculo vicioso de la inflación y desaceleración económica fuesen a durar para siempre. Los ojos solo están puestos en la Reserva Federal de EEUU (Fed) y la suba de tasas de interés, como ocurrió esta semana luego del anuncio de suba de 75 puntos básicos alcanzando el nuevo nivel de 3,25% nominal anual.

¿Estamos viviendo los famosos momentos “irracionales” del mercado de los que tanto se habla? Cuando realmente llegan, hay que estar atentos para reconocerlos. Hoy en día se están dando varios fenómenos en paralelo.

Hace mucho que no se vive este nivel de incertidumbre prolongada que hace perdurar en el tiempo la caída y demora en la recuperación de los principales índices. Luego de la crisis ocasionada por el Covid-19 que fue de las más rápidas de la historia americana, como inversores no estamos acostumbrados a que los sucesos se den de forma “lenta”. Tenemos el registro en nuestra memoria de las correcciones con rápida recuperación. Incluso en la fuerte caída de marzo del 2020 el mercado bajista duró solo un mes y la recuperación total a niveles previos a la pandemia se alcanzó en unos rápidos 5 meses. ¿Por qué se dio de esta forma? Por la ayuda de la Fed que inmediatamente bajó las tasas de interés y salió a recomprar bonos y por los incentivos económicos del gobierno americano.

Las reducciones en la calificación a compañías tienen que ver con el supuesto de que el círculo vicioso de la inflación y desaceleración económica fuesen a durar para siempre

Hoy en día el entorno cambió drásticamente. El anterior “aliado” del mercado es hoy la “amenaza”. La Fed está tratando de enfriar la economía y generar una desaceleración que contribuya con la reducción de la inflación que es su principal objetivo. Ya todos los participantes saben que hasta que no se resuelva el problema de la inflación y la desaceleración, los fantasmas de recesión seguirán rondando. Para quienes quieren seguir de cerca este tema, ahí sí la mejor forma es ver cuando la FED pueda llegar a anunciar que dejará de subir las tasas de interés. Y como los mercados siempre se anticipan, esto podría indicar el inicio del final del ciclo bajista.

Un dato bastante interesante surge a partir del análisis de los años 75′ a 80′ en EEUU, que fue la última vez que la FED tuvo que dar una lucha prolongada para controlar la inflación, vemos que hay una elevadísima correlación inversa entre el CPI (Consumer Price Index – Índice de precios al consumidor) y el S&P, principal índice de empresas americanas. Cada vez que el dato de la inflación mejora, sube el S&P y cada vez que se vuelve a disparar cae el índice. Cuando el dilema de la inflación se termina hacia el 82, el S&P se recupera como nunca, multiplica por cuatro entre fines de 1982 y 1990. Aquel fue de los ciclos más lentos, pero claramente en la historia hubo y habrá muchos más rápidos.

En un contexto como el actual es muy difícil que los precios puedan reflejar el valor real de las empresas, aunque estas sigan creciendo. Lo que sí vimos en el pasado es que toda la potencial suba de precios que resulta contenida en un período, se termina reflejando en un rally fuerte cuando los problemas macro dejan de llevarse el protagonismo y finaliza el mercado bajista. Claramente, no sabemos cuándo esto ocurrirá, pero sí sabemos que va a terminar pasando, y solo los inversores pacientes podrán llevarse su recompensa por la espera.

Sesgos que nos pueden llevar por mal camino

El hecho de no poder visualizar un horizonte temporal de recuperación hace que los inversores entren en el “juego de la paciencia”. Y acá es donde empieza a operar el famoso sesgo de disponibilidad. Se trata de sobreestimar la importancia de la información disponible en el presente.

En un contexto como el actual es muy difícil que los precios puedan reflejar el valor real de las empresas, aunque estas sigan creciendo

¿En qué consiste y cuál es el efecto?

Empezamos a tomar decisiones en base a los recuerdos más “frescos” que acuden a nuestra mente. El mejor ejemplo es la tendencia a creer que lo que venía ocurriendo en el mercado se va a prolongar en el tiempo indefinidamente. Así, desde mediados del 2020 y hasta fines del 2021 tuvimos un rally alcista en las acciones sin precedentes y lo más fácil para la mente era transpolar la continuidad de esos rendimientos a futuro.

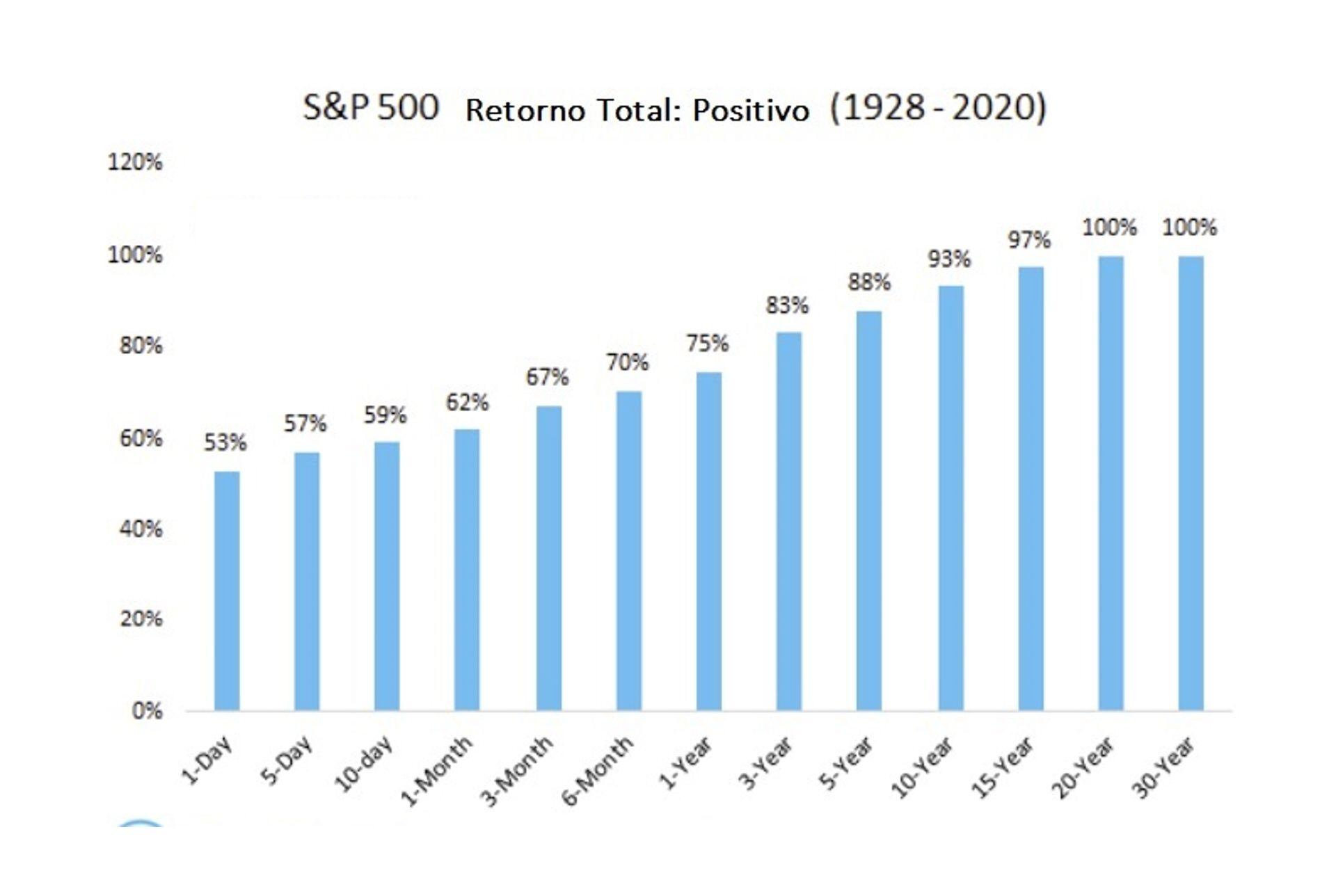

Hoy en día, con un 2022 con muchos altibajos, un mercado bajista y la escasa visibilidad que se tiene sobre el futuro, la tendencia nos lleva a pensar que este ciclo va a durar para siempre. La realidad es que, en toda la historia de los mercados, no hubo una sola caída de S&P sin recuperación. Pero este el momento en que las emociones van a tratar de desviarnos del camino elegido para el largo plazo. Si bien no sabemos cuándo pueda llegar el rally de recuperación, de lo que estamos seguros es de que el largo plazo no falla, por eso las acciones son solo para perfiles de inversor de largo y no hay otra forma de ganar en ese mercado. En el siguiente gráfico se puede ver cómo la permanencia en el índice ininterrumpidamente por años aumenta la posibilidad de obtener retornos positivos.

¿Cuál es la solución?

Lo que más ayuda es repasar la estrategia de inversión de largo plazo y perfil de inversor elegido. Es buen momento para que los perfiles arriesgados continúen lentamente comprando acciones y promediando precios a la baja, se lo van a agradecer el día que finalice el mercado bajista.

Para los moderados, mantener la ponderación actual en bonos y acciones les habilita poder participar del rally de recuperación cuanto este se dé y mientras con su parte de la cartera invertida en bonos acumulan cupones.

La deuda corporativa grado de inversión (buena calidad crediticia) rinde entre 5% y 7% anual y los de alto rendimiento (menor calidad) del 7% al 11% anual

Finalmente, para los conservadores es el mejor momento en los últimos años para seguir reinvirtiendo en bonos a tasas cada vez más altas y aumentar su ingreso por cobro de cupones. Con esta reciente suba de tasas de interés, los bonos del Tesoro americano a un año se encuentran rindiendo por encima del 4% anual, el mayor rendimiento desde 2007. La deuda corporativa grado de inversión (buena calidad crediticia) rinde entre 5% y 7% anual y los de alto rendimiento (menor calidad) del 7% al 11% anual. Para quienes eligen rendimientos previsibles son una excelente opción.

La mejor estrategia no es la que rinde más, sino la que cada inversor escoge de forma que esté acorde con su tolerancia al riesgo y pueda comprometerse a mantener en el tiempo para poder llegar a disfrutar de los resultados.

SEGUIR LEYENDO:

La Reserva Federal de EEUU subió la tasa de interés: cómo va a afectar a la economía argentina